Договор займа: назначение и правила составления

11.01.2017

11.01.2017

1

1 Передача денежных средств или ценного имущества на определенное время в долг является достаточно популярной процедурой. Чтобы она была официально зафиксированной, составляются договоры займа, являющиеся регулятором возникающих отношений между заемщиком и заимодавцем. С помощью этого документа обеспечивается официальная передача не только денег, но и разных ценностей, обладающих родовыми признаками.

Содержание

Назначение документа

Договор займа — это обязательный документ не только для заимодавца, но и для получателя займа. Именно здесь прописываются права и обязанности каждой стороны. В соответствии с ним заемщик обязуется возвратить заемную сумму или ценности в первоначальном виде в заранее оговоренный срок. Заимодавец обязуется передать имущество или деньги, а при этом не требовать их заблаговременного возвращения при соблюдении другой стороной основных положений документа.

Многие люди не разбираются в документах или не хотят этого делать, поэтому у них часто возникает вопрос относительно договоров займа: что это такое. Разобраться в этом довольно просто. Заключать документ разрешается разными способами, поэтому необязательно составлять письменный договор, так как распространенным действием считается устное соглашение.

Обязательно составляется письменный документ, если сумма, передаваемая взаймы, превышает МРОТ в 10 или больше раз. Это же относится к ситуациям, когда передаваемое имущество по стоимости превышает данный показатель.

Независимо от того, какого размера заем, письменный вид соглашения обязателен, если в качестве одной из сторон выступает юрлицо. В качестве подтверждения договора выступает специальная расписка, составленная заемщиком. Она может быть заменена другим подходящим документом, выступающим подтверждением переданной суммы или ценного предмета заимодавцем.

Особенности документа

Именно правильно составленное соглашение выступает в качестве регулятора отношений между сторонами. Оно является гарантией того, что выданные средства на самом деле будут возвращены обратно владельцу. Наиболее часто приходится сталкиваться с денежными займами, когда деньги передаются от одного человека или компании другому гражданину или организации.

Именно договор займа считается наиболее популярным, перед его использованием лишь необходимо разобраться, что такое договор займа, какие основные пункты в нем должны содержаться, а также как сделать так, чтобы он обладал юридической силой. Если будут нарушены основные правила составления, то велика вероятность, что заимодавец в случае невозврата его средств заемщиком, не сможет обратиться даже в суд для разрешения конфликтной ситуации.

Допускается, чтобы договор займа денежных средств содержал точные и детальные сведения о процентах, начисляемых на долг, если это оговаривается заранее двумя сторонами. Если будет отсутствовать соответствующая оговорка о том, что документ является беспроцентным, то заимодавец имеет право получать доход от передачи денег в долг.

Лучше всего заверять составленный договор нотариально, так как если существует такой договор, не возникает сложностей с его использованием в суде в том случае, если заемщик отказывается отдавать долг. Однако при обращении к нотариусу возникает необходимость оплачивать услуги этого специалиста, а также государственную пошлину.

Могут ли прописываться в документе проценты

Перед тем как оформить договор займа, надо определиться, будет ли заимодавец требовать от заемщика уплаты процентов. Здесь учитываются следующие параметры:

- если в договоре отсутствуют специальные оговорки, на основании которых становится понятным, что займ беспроцентный, то заимодавец имеет право потребовать от заемщика уплаты определенных процентов;

- если точно не указываются проценты, то их размер рассчитывается при учете уровня учетной ставки ЦБ РФ, если не будет оговорен сторонами иной размер;

- поскольку учитывается ставка ЦБ, то размер процентов может изменяться, что должен учитывать заемщик;

- ставка ЦБ учитывается только в случае, если передавались денежные средства в рублях, а не в какой-либо иностранной валюте.

Зная, как правильно определять проценты, каждый заемщик может самостоятельно рассчитать, какая сумма в виде процентов должна отдаваться вместе с заемными средствами кредитору.

Какие действия должны совершаться перед подписанием договора

Перед подписанием документа обеими сторонами учитываются следующие факторы:

- если в качестве заемщика выступает гражданин, состоящий в официальном браке, то он должен получить разрешение супруга или супруги на подписание договора;

- желательно обращаться к нотариусу за заверением, причем это является выгодным для заимодавца, поскольку не только документ будет обладать юридической силой, но и будет иметься исполнительная надпись, на основании которой может начинаться исполнительное производство без решения суда, поэтому средства будут взыскиваться в случае нарушения пунктов договора заемщиком;

- кредитор (перед тем, как будет составлен договор займа денежных средств), должен убедиться в платежеспособности и оптимальном финансовом положении заемщика, чтобы в будущем избежать проблем, связанных с невозвратом долга;

- если в качестве заемщика выступает человек, с которым заимодавец не знаком, то важно изучить его паспортные данные, а также уточнить место проживания и некоторые другие важные моменты, способствующие повышению вероятности возврата средств;

- делается копия паспорта заемщика, а также желательно скопировать его ИНН, так как именно эти документы являются необходимыми для начала исполнительного производства судебными приставами, что позволит взыскать долги, если заемщик откажется следовать основным пунктам уже составленного и подписанного договора;

- правильно оформленный документ подписывается сторонами в присутствии друг друга, поскольку иначе заемщик может доказать, что не совершал этого действия.

Если знать, как составить документ, и какие нюансы должны учитываться перед его подписанием, то можно обезопасить себя от мошенничества.

Последствия за нарушение пунктов документа

Если одна из сторон нарушает основные условия договора займа, то для каждой из них назначаются свои последствия. Если нарушителем выступает заемщик, то заимодавец имеет право потребовать уплату инфляционных издержек, а также начислить проценты за просрочку.

Дополнительно в процессе составления данного документа каждая сторона может вносить ответственность для другой в отношении тех или иных нарушений. Например, если появляются просрочки, то могут начисляться штрафы или пени. Неустойка выражается в процентном отношении к не уплаченному долгу.

Разрешается увеличить срок исковой давности в случае с договорами займа. В соответствии с законом, этот срок, в общем, равен трем годам, причем в это время заимодавец может обращаться в суд для взыскания долга. Если обратиться в суд по прошествии трех лет, то заемщик имеет право удовлетворять требования другой стороны в связи с истечением этого срока. Однако если составленный договор содержит сведения об увеличении этого срока, например, до 5 лет, то заимодавец может обращаться в суд за взысканием в течение этого времени.

Таким образом, если выдается кредит на определенных условиях, то желательно сразу составлять официальный документ, представленный договором займа. Рекомендуется заверять его нотариально, а также прописывать в нем основные условия и нюансы передачи и возврата денег, к которым относятся начисляемые проценты, срок кредитования, ответственность сторон и другие важнейшие моменты проведения процесса. Если выполнить все правильно, то заимодавец будет защищен от возможного невозврата заемных средств.

Особенности создания расписки

В процессе составления договора займа важно составить расписку. Она является значимым документом, поэтому необходимо знать, как правильно ее оформить, чтобы она обладала юридической силой и могла использоваться каждой стороной в качестве доказательства своей правоты при возникновении каких-либо разногласий.

Расписка составляется сразу при формировании договора займа. Она должна формироваться в соответствии с правилами оформления, поскольку от этого зависит, можно ли будет в будущем с ее помощью вернуть заемные средства. Расписка эффективно используется в суде, служа доказательством того, что денежные средства по договору действительно передавались заемщику, поэтому он обязан вернуть их в полном размере, а также с начисленными процентами согласно условиям договора.

Написать расписку надо даже в случае, если составляется нотариально заверенный документ. Она является подтверждением самого факта передачи денег от заимодавца заемщику.

Каковы требования к расписке

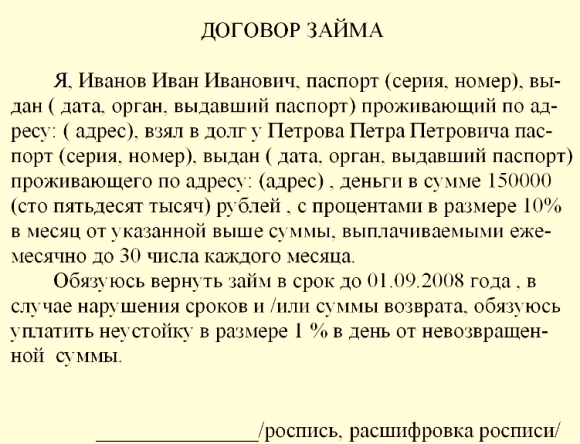

Писать расписку о займе денег надо в соответствии с определенными требованиями и правилами, чтобы она обладала юридической силой, поэтому учитываются следующие моменты:

- указывается место, где составлялся документ, адрес должен быть достоверным и точным;

- прописываются Ф.И.О каждого человека, участвующего в сделке, причем это относится как к заимодавецу, так и заемщику, а указываются сведения без каких-либо сокращений, и они должны полностью соответствовать тем данным, которые имеются в паспортах граждан;

- пишется полная сумма займа, передаваемая от одного лица другому, а также желательно дублировать цифры прописанными словами, чтобы не допустить подделки;

- прописывается дата, когда денежные средства были переданы заемщику;

- в конце данного документа заемщик ставит свою подпись, полностью соответствующую подписи в паспорте;

- если делается расписка на компьютере, то внизу текста заемщик должен от руки написать свои Ф.И.О. и расписаться.

Составлять расписку несложно, причем дополнительно стороны могут прийти к соглашению о внесении в этот документ дополнительных требований, к которым относятся:

- Точная дата, до которой должны полностью возвращаться денежные средства. При этом может указываться возможность возвращать деньги частичными платежами или же полной суммой в конце установленного срока. Желательно указывать точную дату, чтобы избежать путаницы. Если в расписке отсутствует такая дата, то возвратить деньги заемщик должен в течение 30 дней после того, как заимодавец потребует их.

- Размер начисляемых процентов за использование заемных средств. Как правило, определяется ежемесячная ставка, но допускается назначить ставку за любой период.

- Указываются штраф или пени в случае, если заемщик нарушает основные требования договора, в результате чего не уплачивает в установленный срок денежные средства. Штраф является фиксированной суммой, а пеня рассчитывается в зависимости от выбранного процента.

Таким образом, правильно написанный документ выступает гарантией для заимодавца, что выданные заемщику денежные средства будут возвращены в соответствии со всеми оговоренными заранее условиями. Именно договор и расписка используются в суде, поэтому при их наличии и благодаря правильному написанию никаких проблем с взысканием через суд не будет возникать.

Как возвращаются деньги с помощью расписки

Если оформляется этот документ, то важно заранее разобраться в том, как по нему возвращаются деньги, выданные в долг. Если между двумя сторонами имеются доверительные отношения, то обычно никаких проблем не возникает. Если же они являются посторонними людьми друг для друга, то нередко образовываются сложности с возвратом средств. Например, заемщик может потерять работу или заболеть, но заимодавец все равно требует назад долг.

Если заемщик не возвращает деньги в соответствии с данными, имеющимися в договоре и расписке, то заимодавец имеет право обратиться в суд для принудительного взыскания. Если все документы являются официальными и правильно составленными, никаких сложностей в суде не возникает, поэтому принимается положительное для кредитора решение. Начинается исполнительное производство, в соответствии с которым судебные приставы имеют право пользоваться разными методами, способствующими возвращению долга.

Таким образом, при передаче денежных средств взаймы физлицу или юрлицу составляется договор займа. Наряду с ним следует сделать расписку, выступающую доказательством передачи денег. Данные документы должны составляться только в соответствии с определенными правилами и требованиями, поскольку только тогда будут иметь юридическую силу, поэтому смогут применяться в суде кредитором. Лучше всего заверять их нотариально, так как в этом случае, если одна из сторон будет нарушать пункты договора, другая имеет право обратиться в суд, где в качестве доказательств будут выступать договор и расписка.

Юлия Мальцева

Юлия Мальцева

ТОП 10 лучших МФО России по реальным отзывам

ТОП 10 лучших МФО России по реальным отзывам Срочно взять деньги в займ в Омске - на карту или наличными без отказа*

Срочно взять деньги в займ в Омске - на карту или наличными без отказа* Срочно нужны деньги? Займы на карту сегодня !

Срочно нужны деньги? Займы на карту сегодня !